新闻动态

你的位置: 广州书凰商贸有限公司 > 新闻动态 >

主要内容

2024年三季度,经济承压,宽松扶植政策不竭出台,民营企业净融资回正,新增风险主体看护低位。四季度,有待扶植政策络续落地,推动经济徐徐回升和债务风险化解。

2024年三季度宏不雅经济步地转头:(1)前三季度GDP同比增长4.8%,三季度GDP同比增长4.6%;工作步地举座踏实,通胀水平偏低。(2)供给端,工业坐蓐较快增长,服务业踏实发展;需求端,制造业投资和出口是主要复古,房地产投资举座下行,基建投资待提高,浮滥安静。(3)矜重的货币政策精确有劲,实践鼎力度降息降准。(4)积极的财政政策加力提效,同期激动财税体制革新。

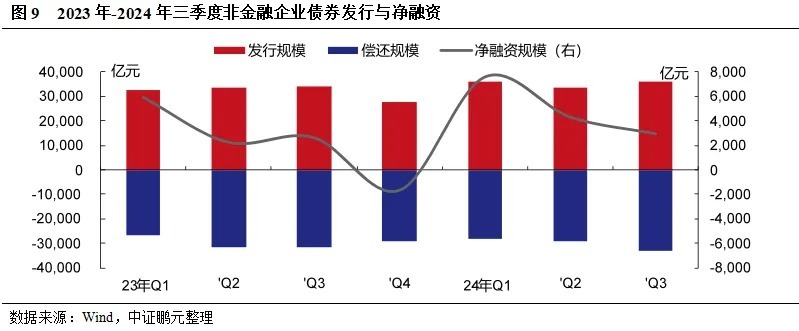

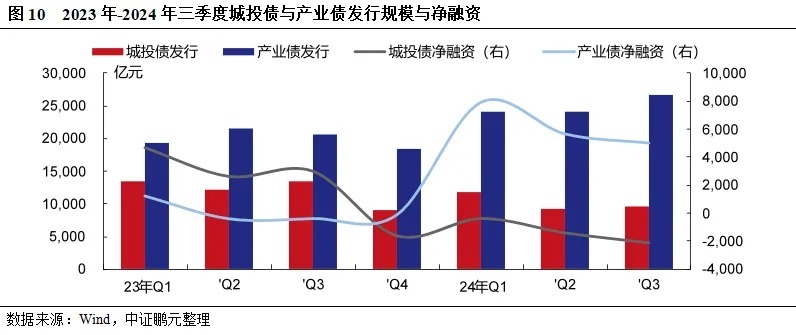

2024年三季度信用债市集刊行分析:(1)刊行大要:2024年三季度非金融企业信用债券刊行3.62万亿元,同比增长6.4%,净融资2,915.66亿元,同比增长11.9%;(2)刊行特征:第一,城投债刊行9,576.40亿元,同比下降29.0%,净偿还2,086.87亿元,较去年同期净融资3,002.24亿元减少5,089.12亿元;产业债刊行2.66万亿元,同比增长29.7%,净融资规模5,002.54亿元;第二,民营企业信用债刊行1,713亿元,同比下降15.9%,但净融资转正,为净融资78亿元;第三,AA+级以上主体占比77.5%,信用借主体进一步向高级第集结;第四,信用债各级别刊行利差8月份出手走阔,但仍处于近一年约30%分位水平。

2024年三季度信用风险分析:全口径下,2024年三季度新增风险债券11只,较上季度增长57%,同比下降77%,累计金额约60亿元,波及10家主体;新增风险主体9家,与上年同期持平。风险事件仍以延期(含债务重组)为主,占比63.6%。具体来看:新增9家风险主体中,民营企业有7家,占比78%。国有企业2家,均为骨子性违约;新增风险债券以公募公司债券为主,占比54.6%,其次是可转念债券,占比18.2%;新增风险主体启动级别AA+级及以上估计占比66.6%,新增风险债券刊行级别以AA+级及以上为主,占比估计63.7%;新增风险主体中上市公司4家;新增风险债券行业分散较广,其中房地产和建筑遮挡估计4家主体,债券估计6至,占比分别为54.5%和44.4%。

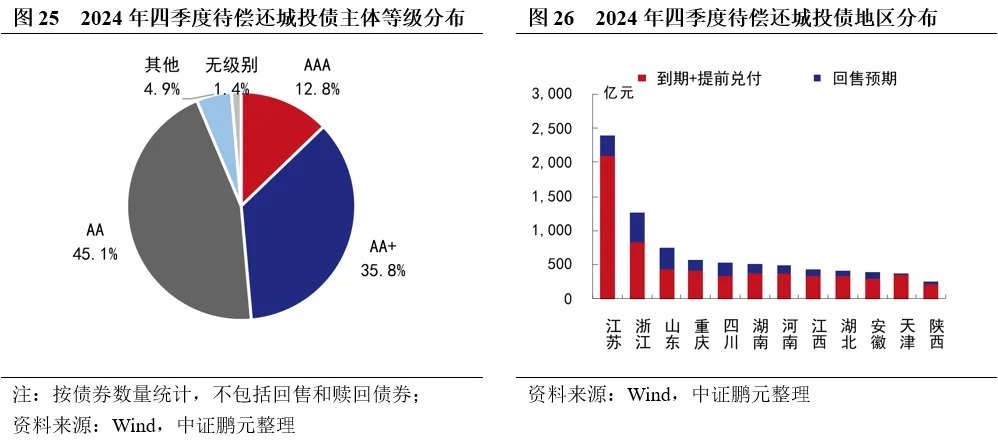

2024年四季度信用债市集待偿还分析:2024年四季度非金融企业信用债待偿规模估量为2.70万亿元,其中中始终债券(不斟酌短期融资)待偿规模1.72万亿元,环比下降18.9%,同比下降14.1%;(2)待偿还债券特征:待偿还债券主体级别AA+级(含)以上为主,占比61.2%,低评级债券数目占比上升2.1百分点;民企债券待偿规模估量1,360亿元,低等第债券占比不竭下降;城投债待偿规模估量9,318亿元,其中低评级占比51.4%,地分裂散上,江苏、浙江、山东、重庆、四川等地待偿规模位居前哨;产业债待偿规模估量1.77万亿元,地产债待偿规模估量1,336亿元,其中民营地产债到期和回售规模170亿元,四季度地产债的偿付压力仍大。

2024年四季度信用债市集预测:(1)四季度,增量政策落地,经济徐徐回升,全年仍有望已毕“5%独揽”的GDP增长标的。产需方面,企业渐渐出手补库存,估量年末出口有省略情趣,四季度的浮滥将前景繁花。(2)一揽子增量政策超预期出台,加大逆周期改动力度,稳增长诉求强。四季度重点关注宽松财政落地情况,包括稀零国债、专项债的刊行,以及化债政策的优化情况。(3)财政部化债政策加码,隐债清零加速,重点地区暂停缓建神色有望重启,城投债刊行和融资不竭缩量,化债政策或推动信用利差再次探底。(4)9月末出台的一系列维稳政策有待不雅察落地成果,房地产市集能否止跌回稳,需关注不雅察改善的不竭性。稀零关注两点:一是通过货币化安置等方式下的城中村和危旧房校正进程和履行成果;二是房地产“白名单”神色信贷规模加多到4万亿;三是“市集+保障”的住房双轨制的激动情况。

一、2024年三季度信用债市集转头

(一)2024年前三季度宏不雅经济步地转头

1.前三季度GDP同比增长4.8%,三季度GDP同比增长4.6%;工作步地举座踏实,通胀水平偏低

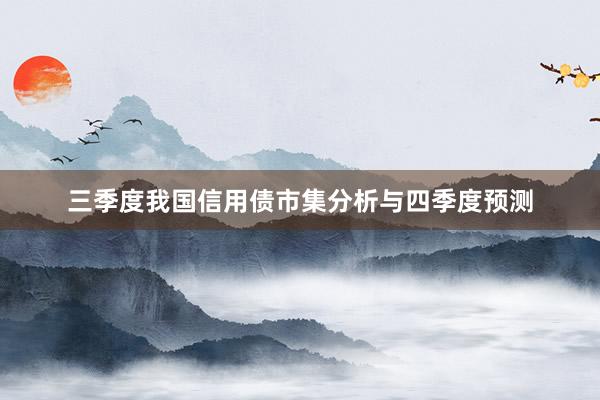

2024年前三季度,我国国内坐蓐总值GDP为949,746亿元,按不变价钱计算,同比增长4.8%,较上半年下降0.2个百分点。分产业来看,第一产业加多值57,733亿元,增长3.4%,拉动经济增长0.3个百分点;第二产业加多值361,362亿元,增长5.4%,拉动经济增长1.8个百分点;第三产业加多值530,651亿元,增长4.7%,拉动经济增长2.7个百分点。三次产业加多值占GDP的比重分别为6.1%、38.0%和55.9%,较2023年同期分别变化-0.1个百分点、-0.7个百分点和0.8个百分点。分季度看,在宏不雅政策靠前发力下,一季度我国经济总量数据在表里部复杂步地下得到精致开局,GDP同比增长5.3%;二三季度经济下行压力加大, GDP同比分别增长4.7%和4.6%,较一季度GDP同比增速回落0.6和0.7个百分点。

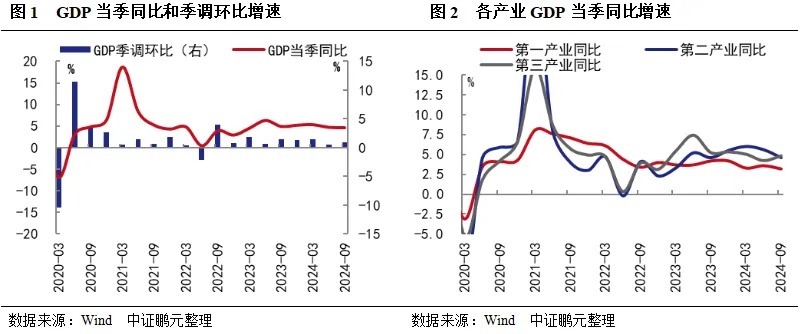

前三季度工作步地举座踏实,后生工作瑕疵乐不雅。前三季度,寰球城镇走访休闲率平均值为5.1%,比上年同期下降0.2个百分点。三季度寰球城镇走访休闲率均值为5.2%,较二季度上升0.2个百分点。其中,7月和8月份寰球城镇走访休闲率小幅上升,分别为5.2%和5.3%,9月回落至5.1%。此外,16-24岁(不含在校生)7月-9月休闲率分别为17.1%、18.8%和17.6%,较上半年显豁上升,其中8月为稀有据以来最高,响应后生工作步地比较严峻。

前三季度CPI同比高潮0.3%,PPI同比下降2.0%。CPI同比增速低位波动,其中7月-9月分别录得0.5%、0.6%和 0.4%,总体保持偏弱运行;同期PPI当月同比在上半年先下后上,三季度再度回落到年内低点,其中7月-9分别录得-0.8%、-1.8%和-2.8%,PPI-CPI剪刀差倒挂幅度有所扩大。总体来说,前三季度CPI同比增速在基数走低下莫得显豁回升,主要受到供应富足、内生需求偏弱等要素的影响,而PPI同比增速天然有低基数复古,但主要在工业品市集需求不及、部分国际巨额商品价钱下行等要素的影响下降幅较大。GDP平减指数三季度为-0.53%,连合六个季度为负值,价钱水平有待提高。

2.供给端,工业坐蓐较快增长,服务业踏实发展;需求端,制造业投资和出口是主要复古,房地产投资举座下行,基建投资待提高,浮滥安静

2024年前三季度我国工业坐蓐和服务业安静增长;固定钞票投资出现结构分化,其中,制造业投资阐明健硕,是固定钞票投资增速上升的主要拉能源;基建投资增速偏慢;房地产投资络续处于低位诊治;浮滥阐明一般,出口景气度面对波动。

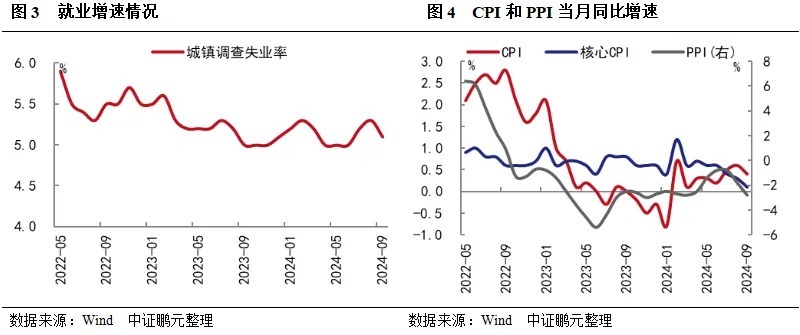

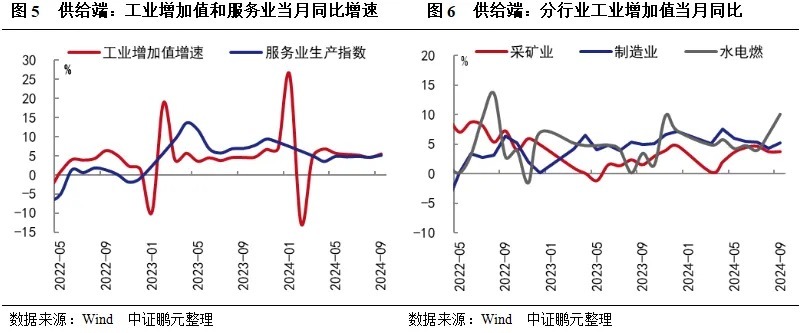

供给端来看,2024年前三季度,寰球规模以上工业加多值全年同比增长5.8%,增速比去年同期上升1.8个百分点。分三大门类看,采矿业加多值同比增长2.9%,制造业增长6.0%,电力、热力、燃气及水坐蓐和供应业增长6.3%。高技巧制造业加多值增长9.1%,比本年上半年加速0.4个百分点。分月份看,工业坐蓐增速7-9月同比分别增长5.1%、4.5%和5.4%,较本年上半年有所回落。服务业上,前三季度服务业加多值同比增长4.7%,较去年同期下降1.3个百分点。三季度服务业坐蓐指数同比增速相对踏实,单月分别高潮4.8%、4.6%和5.1%。

固定钞票投资方面,2024年前三季度,寰球固定钞票投资(不含农户)378,978亿元,同比增长3.4%,增速较去年同期上升0.3个百分点;扣除房地产开发投资,寰球固定钞票投资增长7.7%。其中,基础设施投资增长4.1%,较2023年同期下降2.1个百分点;制造业投资增长9.2%,较2023年同期上升3.0个百分点,其中高技巧制造业同比增长9.4%;房地产开发投资下降10.1%,较2023年同期跌幅扩大1.0个百分点,其中寰球新建商品房销售面积同比下降17.1%,新建商品房销售额同比下降22.7%,地产行业仍处下行诊治周期。9月份,固定钞票投资(不含农户)环比增长0.65%。举座来看,前三季度制造业投资阐明健硕,复古固定钞票投资增长;基建投资显豁放缓,对固定钞票投资的拉动作用减弱;房地产投资举座络续下行,是固定钞票投资主要连累项,响应房地产行业仍然比较低迷。

浮滥方面,2024年前三季度,社会浮滥品零卖总和353,564亿元,同比增长3.3%,增速较去年同期下降3.5个百分点。分类型看,商品零卖额314,149亿元,增长3.0%;餐饮收入39,415亿元,增长6.2%。分月来看,7-9月社会浮滥品零卖总和同比分别为2.7%、2.1%、3.2%,其中商品零卖同比分别为2.7%、1.9%和3.3%,餐饮收入同比分别为3.0%、3.3%和3.1%,增速均偏低。9月社会浮滥品零卖总和两年平均增速4.3%,较7月和8月分别回升1.7和1.0个百分点。9月社会浮滥品零卖总和季调环比0.39%,较8月有回升,然则弱于季节性(1.12%)。

出口方面,按好意思元计价,前三季度我国进出口总值4.55万亿好意思元,同比增长3.4%。其中,出口2.62万亿好意思元,同比增长4.3%,去年同期增速为-5.7%;入口1.93万亿好意思元,同比增长2.2%,去年同期增速为-7.5%。其中,9月出口同比增长2.4%,较前月下降6.3个百分点,当月贸易顺差817.101亿好意思元,同比高潮8.8%。上半年出口景气度较高,三季度角落放缓,景气度有所波动。分国别来看,出口同比主要由对拉丁好意思洲、东盟等新兴国度的出口增速拉动,其中前三季度对拉丁好意思洲和东盟的出口同比增速为11.7%、10.2%,而对俄罗斯、非洲的出口增速为2.4%和-1.7%,对好意思国、欧盟、日本的出口同比增速分别为2.8%、0.9%和-5.7%。

3.矜重的货币政策精确有劲,实践鼎力度降息降准

央行保持矜重的货币政策精确有劲,对峙扶植性态度,强化逆周期改动,着力推动稳增长、防风险。总体看,在总量上保持流动性合理充裕,通过降息和降准等方式推动实体经济融资成本稳中有降,加大对经济的扶植力度;在结构高下调支农再贷款、支小再贷款和再贴现利率以及存量房贷等利率,同期不竭优化信贷结构,竖立科技翻新和技巧校正再贷款、保障性住房再贷款、股票回购增持再贷款,扶植科技翻新、房地产、老本市集等重点规模,增强经济发展动能。

具体来看,一是保持流动性合理充裕。央行2月和9月分别降准50BP,均开释万亿流动性,来弥补缴准缴税、专项债、增发国债和额外再融资债券刊行等酿成的资金缺口,同期指示信贷合理增长、平衡投放。前三季度金融机构对实体经济披发的东谈主民币贷款加多15.39万亿元,社会融资规模加多25.66万亿元,在去年高基数上同比分别减少4.13万亿和3.68万亿,但十足量在在历史同期处于较高水平。9月末,社会融资规模余额为402.19万亿元,同比增长8.0%。二是阐明利率政策作用,稳步灵验激励市集需求。央行主要在2月、7月和9月先后下调多个政策利率,其中7天期逆回购利率在7月和9月分别下调10BP和20BP,5年期以上LPR品种在2月和7月分别下调25BP和10BP,MLF、SLF等利率也出现下调,共同推动银行欠债成本和实体经济融资成本稳中有降。三是用好结构性货币政策用具,加大对普惠金融、科技翻新、绿色发展等重点规模和薄弱规模的扶植。1月25日起,分别下调支农再贷款、支小再贷款和再贴现利率各0.25个百分点,8月新增支农支小再贷款额度1,000亿元;扶植科技翻新和征战更新校正,4月竖立科技翻新和技巧校正再贷款5,000亿元;同期加大房地产行业的金融扶植力度,5月出台调降首付比例和个东谈主住房公积金贷款利率、取消房贷利率下限等组合政策,竖立3,000亿元保障性住房再贷款,9月出台镌汰存量房贷利率、长入首套房和二套房的房贷最低首付比例、提高3,000亿元保障性住房再贷款中央出资比例等等组合政策;为扶植真贵老本市集踏实运行,创设证券、基金、保障公司互换便利和股票回购增持再贷款两大新用具。四是提高资金使用效率,幸免资金千里淀空转,推动金融总量数据“挤水分”。央行着力圭表市集步履,周转低效存量金融资源,提高资金使用效率,指示淡化“规模情节”。五是保持汇率踏实。在中好意思利差保持高位且好意思国货币政策徐徐转向的配景下,央行保持汇率基本踏实,同期强化预期指示,坚强留心汇率超调风险。六是充实货币政策用具箱,新设临时正逆回购用具,徐徐将二级市集国债买卖纳入货币政策用具箱,同期关注始终收益率的变化。

4.积极的财政政策加力提效,同期激动财税体制革新

2024年1-9月,寰球一般人人预算收入163,059亿元,同比下降2.2%;寰球一般人人预算支拨201,779亿亿元,同比增长2.0%,支拨强度举座放缓。1-9月寰球政府性基金预算收入和国有地皮使用权出让收入同比分别下降 20.2%和 24.6%,跌幅均超 20%。财政收入不竭下滑,尤其是税收和地皮出让收入,制约财政支拨力度。政策基调上,本年两会和政事局会议延续偏积极的表述,9月政事局会议要求“加大财政货币政策逆周期改动力度,保证必要的财政支拨”,稳增长的诉求愈加厉害。政策力度上,本年财政赤字竖立为3%,和2023年持平;所在政府专项债规模为3.9万亿,较2023年加多1,000亿元;本年出手增发超始终稀零国债1万亿元,专项用于国度紧要计策实践和重点规模安全才气建设,年内还会有一揽子有针对性的增量政策举措。

在7月政事局会议上“加速全面落实已详情的政策举措”的率领原则下,三季度财政政策重点在于加速落实存量政策,关键握手是专项债和稀零国债。具体来看,专项债一季度刊行偏慢,二三季度刊行节拍徐徐加速,三季度末专项债累计刊行进程为92.3%,和去年同期进程(96.8%)收支较小,其中9月专项债刊行10,279亿元,为年内月度高点,较8月7,965亿元络续上升,况且部分专项债更多用于存量化债,用于增量神色的资金有所减少,另外政策要求合理扩地面方政府专项债券扶植范围,合乎扩大用作老本金的规模、规模、比例等等;增发国债方面,发改委7月默示2023年增发国债1.5万个神色已一谈开工建设;稀零国债5月中旬公布刊行安排,其袭取市集化刊行,呈现出单次规模小、频次多、节拍比预期平滑的特质,对市集的供给冲击较预期镌汰,7月安排来扶植“两新”政策的3,000亿元超始终稀零国债资金在9月还是一谈下达,加速激动大规模征战更新和浮滥品以旧换新,其中提高征战更新贷款财政贴息比例,中央财政贴息从1 个百分点提高到1.5个百分点。另外,7月三中全会高度喜爱财税体制革新,要求“建立权责了了、财力合作、区域平衡的中央和所在财政关系”,主若是通过加多所在的财权,将部分事权转化给中央。加多所在财权方面,将拓展所在税源,合乎扩地面方税收经管权限,比如激动浮滥税征收门径后移并稳步下划所在,完善升值税留抵退税政策和抵扣链条,优化分享税分享比例等等。

(二)2024年三季度信用债市集刊行分析

1. 2024年三季度信用债刊行规模略下降,净融资同比下降过半

2024年三季度,我国非金融企业债券共刊行3,946只,同比下降4.8%,环比增长9.6%,刊行规模3.62万亿元,同比增长6.4%,环比增长8.5%,净融资2,915.66亿元,同比增长11.9%,环比下降31.9%。

玄虚2024年1-3季度,信用债刊行数目11,662只,累计同比下降1.3%,刊行规模10.55万亿元,累计同比增长5.1%,累计净融资1.48万亿元,累计同比增长37.6%。

2. 公募公司债和中期单据是净融资品种,短融、定向用具以及可转债同比降幅较大

分券种看,2024年三季度,公募公司债和中期单据刊行规模均增长。往复所市集信用债共刊行1.06万亿元,同比下降11.4%,公募公司债为主要增长品种,往复所信用债净融资4.81亿元,主要因企业债净偿还规模较大。从主要券种看,往复所公募公司债刊行5,103.30亿元,同比增长23.6%,净融资946.19亿元,同比增长738.7%;私募公司债券刊行5,191.28亿元,同比下降22.71%,净融资70.83亿元,同比下降96.9%;企业债券刊行94.85亿元,同比下降81.49%,净偿还1,140.38亿元,较去年同期净偿还规模扩大66.0%。

银行间市集信用债共刊行2.56万亿元,同比增长16.0%,净融资2,910.85亿元,同比增长543.3%。其中,中期单据刊行14,170.46亿元,同比增长61.3%,净融资6,153.06亿元,同比增长145.9%;短期融资券刊行9,819.90亿元,同比下降13.4%,净偿还2,731.98亿元,较去年同期扩大19.8%;定向用具刊行1,642.03亿元,同比下降16.8%,净偿还510.23亿元,相应去年同期为净融入230.03亿元。

玄虚2024年1-3季度,往复所市集信用债共刊行3.00万亿元、净融资1,038.39亿元,其中公募公司债刊行1.28万亿元,累计同比增长16.6%,净融资2,437.32 亿元,相应去年同期为负;私募公司债刊行1.62万亿元,累计同比下降14.3%,净融资980.43亿元,累计同比下降88.2%;银行间市集信用债共刊行7.54万亿元、净融资1.37万亿元,其中中期单据刊行3.75万亿元,累计同比增长67.8%,净融资1.57万亿元,累计同比增长642.0%;短期融资刊行3.27万亿元,累计同比下降15.1%,净偿还331.50亿元,相应去年同期净融资1,974.89亿元;定向用具刊行5,249.48亿元,累计同比下降15.3%,净偿还1,633.99亿元,相应去年同期净融资72.09亿元。

3. 三季度城投债净偿还规模不竭扩大,产业债融资相对踏实

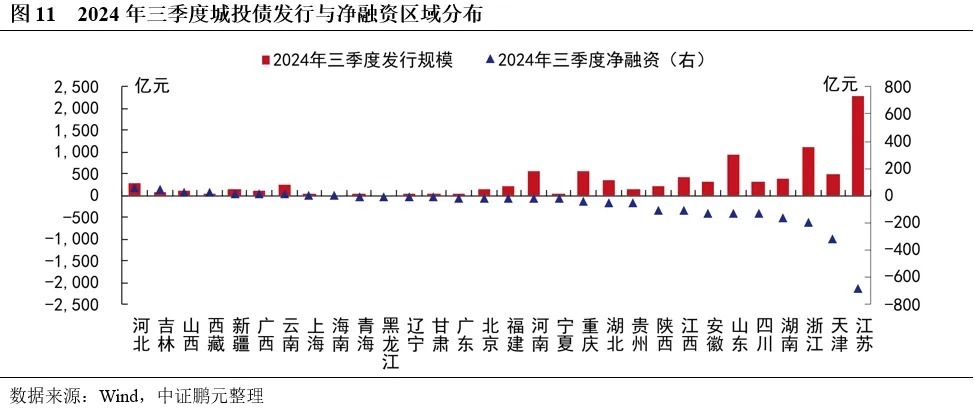

2024年三季度,城投债刊行规模9,576.40亿元,同比下降29.0%,占信用债总刊行规模比例为26.5%;已连合4个季度呈净偿还,净偿还规模为2,086.87亿元,较去年同期净融资3,002.24亿元减少5,089.12亿元。分地区看,8个地区为净融资,21个地区为净偿还。净融资地区中,河北、吉林、山西为61.61亿元、43.00亿元、25.82亿元,规模靠前;净偿还地区主要为江苏、天津、浙江等地,规模分别为679.80亿元、321.47亿元、201.60亿元。玄虚1-3季度,城投债总刊行规模3.07万亿元,累计同比下降21.4%,净偿还3,824.81亿元,去年同期净融资1.03万亿元。

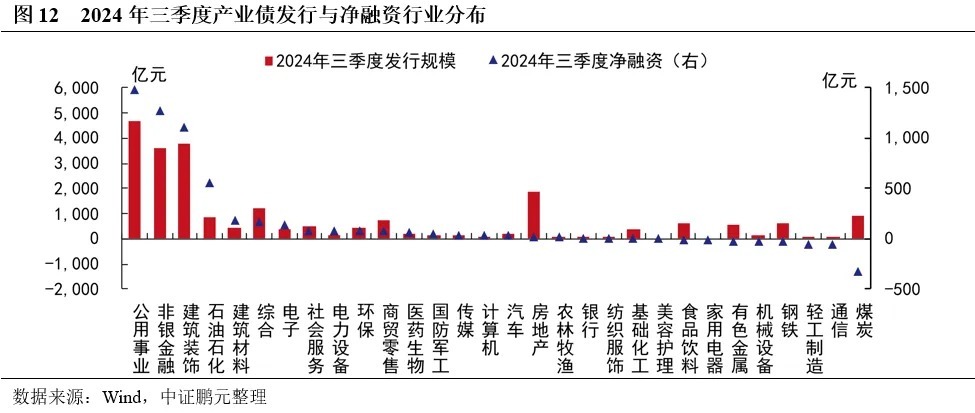

2024年三季度,产业债刊行规模2.66万亿元,同比增长29.7%,净融资规模5,002.54亿元,相应较去年同期为净偿还395.77亿元。分行业看,共20个行业为净融资,11个行业为净偿还。净融钞票业中,公用功绩、非银金融、建筑遮挡等行业的净融资规模相对较大,分别为1,483.54亿元、1,268.38亿元、1,108.28亿元;净偿还行业中,煤炭、交通运输等行业的净偿还规模较大,分别为319.57亿元、286.82亿元;此外,三季度房地产行业净融资21.25亿元。玄虚1-3季度,产业债总刊行规模7.48万亿元,累计同比下降21.9%,净融资1.86万亿元,远远高于去年同期净融资409.93亿元。

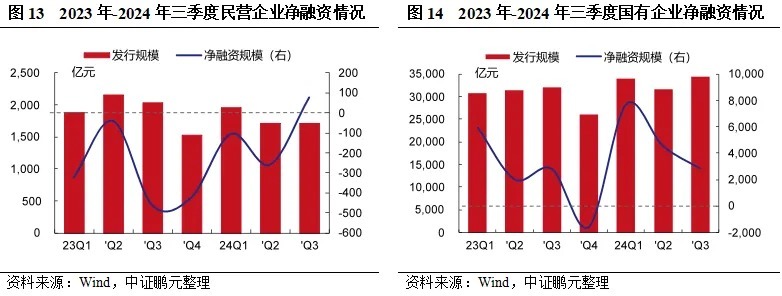

4. 三季度民营企业刊行规模下降,但净融资回正

从企业性质看,2024年三季度民营企业[1]信用债共刊行198只,同比增长0.5%,刊行规模1,713.39亿元,同比下降15.9%,净融资78.02亿元,为近两年头度季度为正,民营企业不竭净偿还趋势有所缓解。民营企业债券中,中期单据、可转债、定向用具为主要的净融资券种,其中中期单据净融资130.59亿元、可转债净融资68.84亿元、定向用具净融资46.70亿元,但公募公司债和短期融资券分别净偿还110.77亿元和21.64亿元。玄虚1-3季度,民营企业信用债刊行5,382.00亿元,累计同比下降11.3%,净偿还283.55亿元,同比收窄65.5%。

三季度,国有企业信用债共刊行3,748只,同比下降5.1%,刊行规模3.45万亿元,同比增长7.8%,净融资2,837.64亿元,同比增长1.3%。玄虚1-3季度,国有企业信用债刊行规模10.01万亿元,累计同比增长6.2%,净偿还15,036.23亿元,同比增长40.0%。

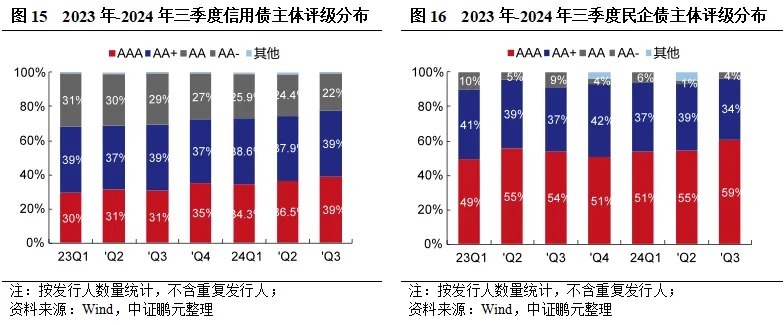

5. 三季度信用债刊行主体信用进一步向高级第品种集结[2]

2024年三季度,AA+及以上刊行东谈主占比77.5%,较上季度上升3.1个百分点。具体来看,AAA级刊行东谈主占比38.7%,较上季度上升2.2个百分点;AA+级刊行东谈主占比38.8%,较上季度上升0.9个百分点;AA级刊行东谈主占比21.6%,较上季度下降2.8个百分点;AA-级以下和无主体级别的刊行东谈主占比0.9%,较上季度下降0.3个百分点。

分企业类型看,国有企业方面,AA+级以上主体占比76.8%,较上季度上升3.2个百分点。民营企业主体分散踏实,AA+及以上主体占比92.7%,较上季度下降0.7个百分点,其中AAA级民企主体占比上升3.9个百分点,AA+级主体占比下降4.5个百分点,AA+级主体占比3.7%,较上季度下降0.7个百分点。

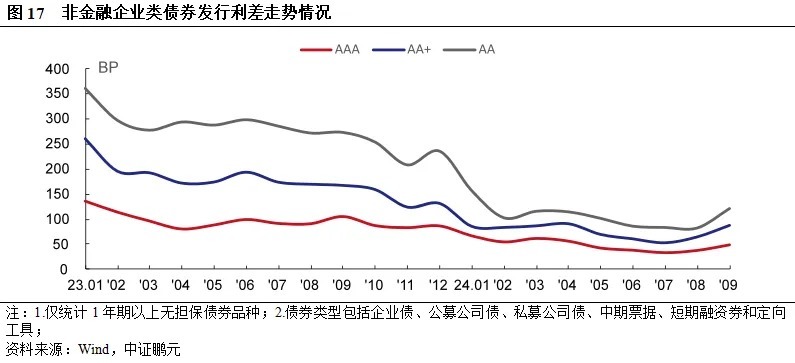

6. 信用债各级别信用利差8月份出手走阔,但仍处于近一年较低水平

7月初,经济复苏不急预期,市集心扉较为严慎,AAA信用债需求相对矜重,利差看护在较低水平,而AA+级和AA级信用债的需求减弱,利差小幅回升;8月初,央行定向降准等宽松政策推动投资者风险偏好栽培,各等第信用利差有所收窄;但在8月中旬之后,经济数据络续疲弱,市集心扉再次转向严慎,同期稀零国债刊行强度加大,一些投资机构出手减仓信用债,各级别信用债利差出手走阔;9月24 日,金融组合拳传递“稳增长”信号,股市参预强势反弹,资金流入股市,股债“跷跷板”效应显豁,加重信用债利差扩大。9月份,AAA级、AA+级、AA级中始终限债券(1年期以上)刊行利差分别为49BP、88BP、121BP,处于近一年约30%分位数水平。

(三)2024年三季度信用债市集信用风险分析

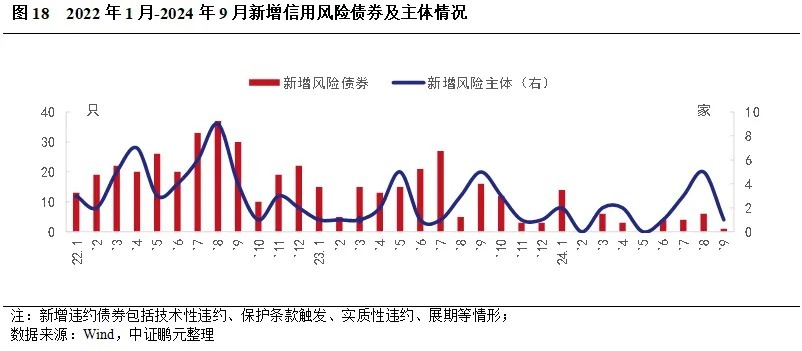

2024年三季度债券市集信用风险事件较二季度有所增长,主若是前期已脱险主体的关联公司,新增的地产公司及关联企业等。具体来看:

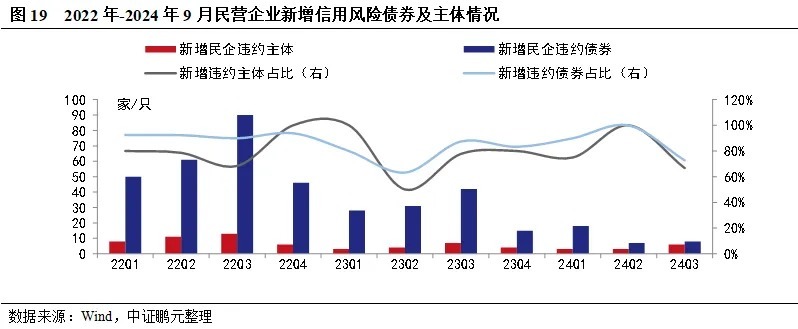

全口径下[3],2024年三季度新增风险债券(含已违约主体)11只,较上季度增长57%,同比下降77%,累计金额约60亿元,波及10家主体;新增风险主体9家,与上年同期持平。三季度风险事件主要来悔改增主体。2023年风险底隐现,全口径下风险主体占比由2022年的0.83%下降至2023年的0.43%,2024年1-9月进一步下降至0.27%。

从违约类型看,三季度延期债券占比增长。其中,骨子性违约债券4只,延期7只,延期(含债务重组)比例63.6%,较二季度增长6.5个百分点,其中,地产公司债券对存续4只债券达成重组契约。

从刊行东谈主类型看,新增风险主体中有7家为民营企业,占比78%,较上季度下降,与上年同期持平;民营企业风险债券8只,占比81.8%,较上季度下降,较上年下降5.7个百分点;国有企业新增风险主体2家,分别为岭南生态文旅股份有限公司(简称“岭南生态”)和西安建工集团有限公司(简称“西安建工”),且均为骨子性违约。其中,岭南生态因神色回款不睬想和政府投资缩减等要素出现资金缺口,岭南转债成为首个在正股退市前违约的转债。西安建工,为绿地控股集团成员企业,因地产板块连累,出现资金压力。

从地分裂散看,2024年三季度共有9个省发生债券风险事件,每个省份各有一个新增主体。

从债券类型看,新增风险债券中公募公司债违约数目最多,有6只,占比54.6%;可转念债券2只,占比18.2%。可转念债券风险,2024年来有所抬升,累计有4只债券出现骨子性违约,分别是搜特转债(退市)、鸿达转债(退市)、岭南转债和蓝盾退债,其中除岭南转债外的3只还是退市至新三板。

再行增风险主体启动等第看,AA+级3家,AA级3家,中高评级主体数目占比66.60%;新增风险债券刊行级别中AAA级和AA+级分别有3只和4只,估计占比63.7%;无债项评级的债券2只,占比18.2%,主若是私募刊行债券。

从上市公司占比看,新增风险主体中包含上市公司4家,波及风险债券4只;非上市公司5家,波及风险债券5只。部分上市公司受行业下行或前期激进投资影响,跟着股市低迷导致退市风险提高,偿债才气下降。

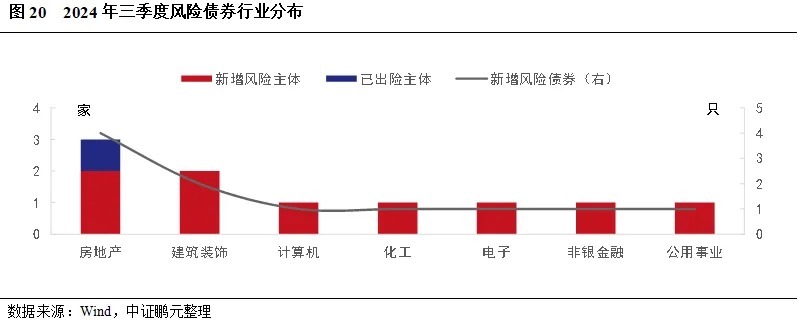

从行业看,三季度风险债券主体波及房地产、建筑遮挡、计算机等多个行业,其中,房地产和建筑遮挡行业各新增风险主体2家,估计占比54.5%,分别波及债券4只和2只,估计占比44.4%。

举座来看,三季度的新增风险有所提高,但影响有限。需要关注可转债的风险开释及处治。同期,地产行业债务重组进展依然受制于行业基本面的收复,以及再融资情况。

二、2024年四季度信用债市集待偿还情况分析(一)2024年四季度信用债待偿情况

甘休2024年9月末,2024年四季度非金融企业信用债总待偿还规模估量为2.70万亿元,环比下降18.9%,同比下降14.1%;其中债券到期规模估量22,928.99亿元、提前兑付估量454.73亿元、回售估量3,595.89亿元。不斟酌短期融资券,中始终债券待偿规模估量约1.72万亿元,环比下降17.2%,但较去年同期增长5.1%。

分券种看,2024年四季度,往复所市集公募公司债和私募公司债的待偿还规模估量分别为3,083亿元、4,493亿元,环比分别下降25.8%和12.2%;企业债待偿还规模估量约为1,001亿元,环比下降19.0%。银行间市集方面,中期单据和定向用具的待偿还规模估量为6,496亿元、1,926亿元,环比分别下降19.0%和10.5%。

(二)2024年四季度待偿债券特征

1.待偿债券主体评级为AA+级以上为主,低主体评级到期债券加多

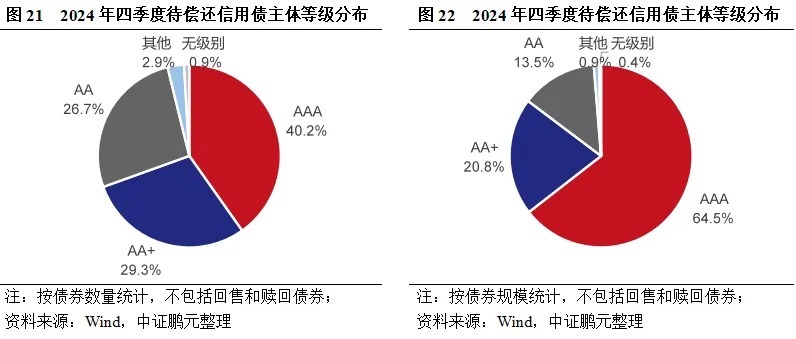

甘休2024年9月末,2024年四季度待偿还[4]非金融信用借主体1,736家,主体评级仍以AA+级以上司别为主,共1,063家,占比61.2%,其中,AAA级主体债券数目分别为1,176只,待偿还规模估量1.43万亿元,占比分别为40.2%和64.5%,较三季度分别上升1.1个百分点和4.3个百分点;AA+级主体债券数目857只、待偿还规模估量4,614亿元,比分别为29.3%和20.8%,较三季度分别下降3.2个百分点和4.2个百分点;主体评级在AA级(含)以下及无评级债券数目892只(673家),待偿还规模估量3,269亿元,占比分别为30.5%和14.7%,较三季度分别上升2.1个百分点、下降0.1个百分点。此外,参预回售期的存量债券中,主体评级在AA级(含)以下及无评级的存量债券1,157只、存量规模6,550亿元。

2.民营企业债券待偿还压力减弱,低等第债券占比不竭下降

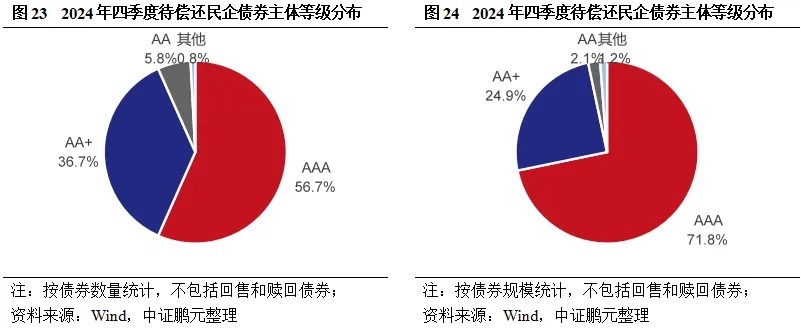

2024年四季度,民营企业债券总体待偿规模估量为1,360亿元,占总待偿规模的5.0%,其中到期规模和提前兑付规模估计1,261亿元、回售规模预期99亿元。与三季度比较,2024年四季度民营企业债券总待偿规模下降16.9%。

从到期和提前兑付债券的级别分散看,主体AA级(含)以下和无评级债券数目8只(8家),待偿规模估量27亿元,占比分别为6.7%和3.3%,较三季度分别进一步下降2.9个百分点和1.2百分点。参预回售期和赎回期的债券方面,民营企业债券存量债券共123只、存量债券规模1,109亿元,其中主体AA级(含)以下债券以及无评级债券30只,占比24.4%,存量规模248亿元,占比22.4%。民营企业待偿债券的低等第主体债券占比不竭下降,响应出民营企业债券的举座风险水平趋于减弱。

3.城投债偿债规模大幅下降,江浙鲁渝川等地待偿规模靠前

城投债方面,2024年四季度总体待偿债券规模估量约为9,318亿元,其中到期规模和提前兑付规模估量6,991亿元、回售规模预期2,327亿元。与三季度比较,2024年四季度城投债券总待偿规模下降20.1%。

从到期和提前兑付债券的级别分散看,主体级别在AA级(含)以下以及无评级的城投债券数目780只(585家),待偿规模估量2,823亿元,占比分别为51.4%和38.3%,较三季度分别上升6.0百分点和5.6个百分点。参预回售期和赎回期的债券方面,存量城投债券共2,499只、存量债券规模1.79万亿元,其中主体AA级(含)以下债券以及无评级债964只,数目占比38.6%,存量规模5,425亿元,占比30.3%。

地分裂散方面,江苏、浙江两地待偿规模位居前哨。2024年四季度,江苏待偿规模估量2,394亿元、浙江待偿规模估量1,253亿元;其次,山东待偿规模估量756亿元、重庆待偿规模估量571亿元、四川待偿规模估量538亿元、湖南待偿规模估量508亿元,位于第二梯队。

4. 四季度产业债举座偿债压力镌汰,地产债偿债压力仍大

产业债方面,2024年四季度总体待偿债券规模估量约1.77万亿元,较三季度的总偿还规模下降18.3%,其中到期规模和提前兑付规模估量1.64万亿元、回售规模估量1,269亿元。

从到期和提前兑付债券的级别分散看,主体级别在AA级(含)以下的以及无评级的城投债券数目112只(88家),待偿规模估量446亿元,占比分别为8.0%和3.0%,较三季度分别下降0.4个百分点和0.7个百分点。参预回售期和赎回期的债券方面,存量产业债券共1,114只、存量债券规模1.08万亿元,其中主体AA级(含)以下债券以及无评级债券193只,数目占比17.3%,存量规模1,126亿元,占比10.5%。

行业分散方面,建筑遮挡、公用功绩、交通运输、非银金融、房地产等行业待偿规模估量位居前哨。2024年四季度,建筑遮挡行业待偿规模估量2,826亿元、公用功绩待偿规模估量2,336亿元、交通运输待偿规模估量1,851亿元、非银金融待偿规模估量1,491亿元、房地产行业待偿规模估量1,336亿元。2024年四季度地产债待偿规模较三季度下降28.7%,其中波及民营房企15家,到期规模69.18亿元,参预回售期规模101.20亿元,所在国营房企65家、到期规模714.53亿元,参预回售期规模246.89亿元。

三、2024年四季度信用债市集预测(一)四季度经济徐徐回升,全年仍有望已毕“5%独揽”的GDP增长标的

刻下中国经济正处于新旧动能转念的关节期,着力推动高质料发展,经济总量安静增长,结构有所分化,转型历程中出现一些新矛盾,这亦然必须履历的历程。四季度国内经济在一揽子增量政策的加码下,有望触底反弹,徐徐企稳回升,四季度GDP增速有望达到5.3%独揽,全年履行GDP增速估量在5.0%独揽,能胜利完成预期标的。灵验需求不及仍是经济复苏的最大问题,GDP平减指数还是连合六个季度为负,融资需求略显不及,实体企业和住户信心有待进一步栽培。国外主要发达经济体先后开启降息,好意思国大选快要,中好意思大国博弈,地缘政事龙套不停,逆全球化想潮不停涌现,将加大经济的波动性和省略情趣。四季度要尽快落实增量举措,关注房地产改善的不竭性、两新和两重规模的什物使命量,加大逆周期改动,提振国内需求,推动口头经济增速上行。同期以全面深化革新为机会,优化经济体制结构,妥贴期间发展趋势,隆起问题导向,破立并举、先立后破,不停壮大新发展动能,推动经济已毕质的灵验提高和量的合理增长。

产需两头结构方面,从坐蓐端看,工业坐蓐络续看护快速增长,企业开启低位补库存,但看重上中卑劣的供需结构和企业盈利分化情况,服务业不竭复苏尤其是看重浮滥品以旧换新的拉动作用,现在还是得到显豁效用。外需方面,前三季度我国出口保持较强韧性,估量年末出口有省略情趣,可能变数在于好意思国大选的收尾,波及到贸易关税的变化;内需方面,四季度的浮滥将前景繁花,浮滥品以旧换新政策效应不停知道,镌汰存量房贷利率将减轻住户包袱,进一步刺激浮滥,另外新增100万套货币化安置的部分资金也会流入浮滥市集,这些举措皆有助于进一步提高浮滥栽培的高度;基础设施投资有较大复古,什物使命量滞后在年末,专项债、增发国债和稀零国债接踵落地,另外,发改委也将提前下达来岁1000亿元中央预算内投资筹算和1000亿元“两重”建设神色清单;制造业投资是经济增长的最大亮点,跟着征战更新、减税降费等政策不停落地,访佛出口的带动,制造业投资有望络续看护高景气;地产投资和销售跟着供需政策诊治和止跌回稳的诉求,四季度将得到一定栽培,但需不雅察不竭性。

信用债市集方面,财政部定调将启动大规模化债,宏不雅政策看护宽松,流动性合理充裕,信用债风险尤其是城投债风险得到缓释,利率和利差得到快速栽培,但信用债钞票荒的样式有所缓解,栽培的情况还依赖利率、流动性、机构偏好等。金融保持严监管的高压态势,留心和化解风险仍是重点使命,城投债新增融资仍较难,统筹化债和高质料发展。

(二)一揽子增量政策超预期出台,加大逆周期改动力度,稳增长诉求强

9月26日稀零召开的政事局会议详情了增量政策的宽松基调,东谈主民银行、财政部、住建部等先后召开新闻发布会,告示一系列政策组合拳,为四季度和全年经济标的的完成添砖加瓦。四季度宏不雅政策稳增长诉求强,加强逆周期改动力度,络续落实前期政策比如征战更新和浮滥品以旧换新,同期加速实践新出台的政策,看重宏不雅政策取向一致性,踏实市集预期,提振发展信心,推动经济安静朝上、结构向优。

财政政策方面:一是不竭作念好超始终限稀零国债的刊行和落地使命,另外将刊行稀零国债扶植国有大型交易银行补充中枢一级老本,提高银行抗击风险和信贷投放才气,更好地服求实体经济发展,估量在最近的东谈主大常委会审批通事后再告示具体安排;二是络续激动所在政府专项债券这个关键握手,尽快酿成什物使命量,同期不停扩大专项债的投向规模和老本金的使用范围等,看重四季度有可能会下发来岁提前批新增专项债额度;三是启动新一轮最大规模的所在政府化债使命,加多债务额度,扶植所在化解隐性债务,腾出更多元气心灵和财力空间来促发展、保民生,估量在近期的东谈主大常委会审批通事后再告示具体安排。看重名额空间的额外再融资债可能会络续刊行,给出一定额度用于化解存量债务;四是优化结构性减税降费政策,重点扶植科技翻新和制造业发展,把政策用足用活、落实落细,严肃财经秩序,加多中央对所在转化支付;五是访佛愚弄所在政府专项债券、专项资金、税收政策等用具,扶植推动房地产市集止跌回稳。

货币政策方面:保持扶植性和宽松基调,为实体经济高质料发展营造精致的货币金融环境。货币政策新框架徐徐酿成,愈加看重价钱调控和通顺传导机制,把价钱回升和预期指示算作关键的考量。刺眼汇率超调风险,密切关注好意思联储降息预期变化,保持汇率双向平衡波动。四季度看重落实存量房贷诊治、互换便利用具等,同期看重财政政策的协同性,字据情况应时降准,络续实践二级市集买卖国债,加大用具操作的深度和广度。

(三)财政部化债政策加码,隐债清零加速,重点地区暂停缓建神色有望重启,城投债刊行和融资不竭缩量,化债政策或推动信用利差再次探底

1.财政部扶植化债力度加大,化债提速推动城投转型加速,基建投资或加速

在财政部等部门的推动下,化债政策徐徐加码。7月,134号文将化债措施时辰延迟到2027年6月;9月26日召开的中央政事局会议提议“加力推出增量政策”,10月12日财政部发布会上,部长蓝佛安默示“拟一次性加多较大规模债务名额置换所在政府存量隐性债务,加鼎力度扶植所在化解债务风险”,并强调化债扶植力度为频年来最大,估量第四季度将络续出台一系列更为明确的扶植政策。联结2023年以来,财政部已安排2.7万亿元扶植化债,因此可估量新增额度将在此规模以上,10月份,广东省重启刊行额外再融资债券,此外额外专项债券也将成为一项关键化债安排,化债额度仍不竭向中高风险地区歪斜。

化债与转型并行,化债提速推动城投转型加速。7月134号端淑确“隐债化解”是城投“退平台”的关键条目,并在“退平台”之后竖立至少1年风险不雅测期,8月份150号文指出城投退平台不晚于2027年6月末,时辰上早于原定于2028年隐债清零的时辰要求。联结近期财政部化债扶植政策不停加码,隐性化免除务完成时辰或将提前至2027年。化债提速推动所在“退平台”以及整合重组加速。

中高风险地区政府投资神色开工或将有一定程度的减轻。此前14号文要求重点省份暂停或缓建政府投资神色。化债力度加强,有意于加速重点地区债务率下降,为停缓建神色复工以及新开工政府神色创造条目。甘肃省此前暂停的神色减轻监管,各地暂停或者缓建神色有望陆续松捆,但新增投资在现在条目或受限。新增专项债额度将进一步加大对投资效率较高的地区歪斜,经济大省的政府投资也将显豁提速。

2.城投债刊行政策看护踏实,刊行和融资络续缩量,随化债政策落地,信用利差或再次探底

“一揽子增量政策”以中央财政发力为主,所在政府财政要点仍在“化债”和“三保”上,城投融资仍将延续此前政策,严控新增。财政发力,化债力度加大,也将导致城投对市集资金需求减弱,城投债净偿还趋势将延续,加上四季度城投债到期规模同比下降约11%,翌日城投债的刊行规模将进一步缩量。

四季度,城投债到期和回售规模约9,300亿元,估量净偿还规模在2,000-3,000亿元独揽,刊行规模约6,000-7,000万亿元独揽。同期,发债城投主体数目将减少,弱天赋主体仍是减少债券刊行的主要主体类型,而江浙等经济较好、体量较大的地区,因转型和主动化债等要素,仍是融资下滑的主要区域。

刻下信用债市集需求减弱,城投债利差尤其是中初级别主体或将延续一定走扩趋势,但幅度有限。若第四季度化债政策进一步明确,举例出台专项债务化解措施、再融资扶植等,跟着政策落地,信用利差或再次探底。

(四)房地产市集能否止跌回稳,需要不雅察改善的不竭性

刻下我国房地产市集供需样式发生紧要变化,房地产政策组合拳接踵出台,各地不停优化因城施策,但2024年前三季度房地产投资和销售等主义不乐不雅,部分城市二手房成交短期有所好转,但不竭性仍然阐明欠安。9月26日政事局会议初度提议“促进房地产市集止跌回稳”,彰显“稳地产”的膺惩需求,烽火市集心扉,住户购房体恤有所抬升,近期北京和深圳等城市的二手房情况显豁改善。往后看,充分赋予城市政府调控自主权,诊治或取消各类购房的限度性措施,包括取消限购、取消限售、取消限价、取消平凡住宅和非平凡住宅要领。进一步镌汰房贷利率,诊治存量贷款利率,镌汰住户购房成本,减轻还贷压力,扶植住户刚性和改善性住房需求。稀零关注两点:一是通过货币化安置等方式,新增实践100万套城中村校正和危旧房校正,基于刻下的市集样式,不成与此昨年度的棚改完全比对,看重校正的进程和履行成果;二是将房地产“白名单”神色的信贷规模加多到4万亿,房地产“白名单”神色扩大范围,应进尽进、应贷尽贷,得志神色合理融资需求,进一步留心风险,加大保交房力度。终末,以三中全会精神为革新机会,加速新发展模式的构建,完善“市集+保障”的住房双轨制标的,长远激动房地产革新,革新商品房关连基础性轨制,促进房地产市集高质料发展。总体看,跟着去年的低基数和政策组合拳的推动,四季度地产销售增速降幅有望小幅收窄,投资和开工或难有显豁变化,房地产市集能否止跌回稳,还未可知,政策的效应,履行改善成果有待进一步不雅察。

责编:陈玉尧 | 审核:李震 | 监审:万军伟

- 利恋战略密集落地后, 贝壳第三季度功绩终于企稳 2024-12-05

- 单季度利润增长17倍!多家维生素坐蓐企业交出三季度答卷 2024-11-03

- 前三季度北京住宅新开工面积同比增长20.9% 2024-10-29

- 浅析2024年前三季度镍行业初始特色 2024-10-20